L'ABC du CELI

Table des matières

- Admissibilité

- Traitement fiscal du CELI

- Plafond de cotisation annuel au CELI

- Report des droits de cotisation à un CELI

- Retraits d’un CELI

- Pénalité en cas de cotisation excédentaire

- Revenus et retraits libres d’impôt

- Même admissibilité

- Liquidité

- Aucune limite d’âge pour les cotisations versées au CELI

Principaux points à retenir

- Sont admissibles les personnes âgées de 18 ans ou plus qui possèdent un numéro d’assurance sociale (NAS) canadien

- Les cotisations sont effectuées avec le revenu après impôt, mais les gains et les retraits sont libres d’impôt.

- Vous pouvez retirer des fonds de votre CELI à tout moment. Les montants retirés au cours d’une année s’ajoutent à vos droits de cotisation pour l’année suivante.

- Vous pouvez détenir de nombreux types de placements admissibles dans votre CELI.

Le compte d’épargne libre d’impôt (CELI) est un compte de placement polyvalent à usage général. Comme le REER et le REEE, le CELI est un compte enregistré qui permet à vos revenus de s’accumuler à l’abri de l’impôt. De plus, les retraits d’un CELI ne sont pas imposables.

Voici quelques-unes des caractéristiques et des règles principales du CELI, ainsi que certains de ses avantages.

Articles connexes

- Combien pouvez-vous cotiser à votre CELI?

- Construisez votre portefeuille CELI avec Qtrade

- Plus d’informations sur les avantages du CELI de Qtrade

Caractéristiques et règles principales du CELI

Sont admissibles les personnes âgées de 18 ans ou plus qui possèdent un numéro d’assurance sociale (NAS) canadien valide et qui vivent au Canada.

Remarque : Une personne qui possède un NAS valide, mais qui est considérée comme non-résident du Canada aux fins de l’impôt sur le revenu peut ouvrir un CELI. Par contre, les cotisations versées pendant que cette personne est considérée comme non-résident sont assujetties à un impôt de 1 % pour chaque mois durant lequel les cotisations demeurent dans le compte*.

Les cotisations à un CELI doivent être effectuées à partir d’un revenu après impôt. Toutefois, les gains dans le compte ne sont pas imposables et vous ne payez pas d’impôt au moment du retrait de votre argent.

Plafond de cotisation annuel au CELI

Le plafond annuel de cotisation à un CELI est 7 000 $ par an pour l’année 2026.

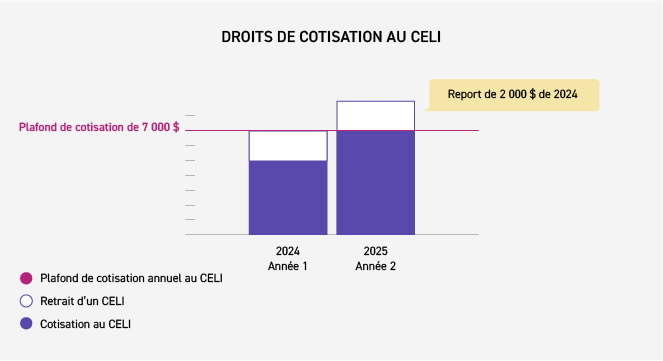

Report des droits de cotisation à un CELI

Les montants de cotisation inutilisés peuvent être reportés et utilisés au cours des années suivantes.

Si vous n’avez jamais cotisé à un CELI, et que vous aviez au moins 18 ans en 2009, vous avez donc accumulé 109 000 $ de droits de cotisation pour l’année 2026.

Ce graphique illustre le plafond de cotisation annuel au CELI et comment les cotisations inutilisées peuvent être reportées aux années ultérieures.

Vous pouvez retirer des fonds de votre CELI à tout moment. Les montants retirés au cours d’une année s’ajoutent à vos droits de cotisation pour l’année suivante — peu importe s’il s’agit de votre cotisation initiale ou des revenus provenant de vos placements.

Pénalité en cas de cotisation excédentaire

Une pénalité vous est imposée si vous versez accidentellement des cotisations qui excèdent votre plafond autorisé. Dans un tel cas, un impôt correspondant à 1 % du montant excédentaire le plus élevé du CELI au cours du mois sera appliqué pour chaque mois où l’excédent demeure dans le compte.

Avantages du CELI

Le CELI est intéressant pour un grand nombre d’investisseurs canadiens dans différentes circonstances, car il offre plusieurs avantages clés :

Revenus et retraits libres d’impôt

Les cotisations versées à un CELI doivent être composées de dollars nets d’impôt. Par contre, une fois que vous avez versé votre cotisation, vos fonds sont entièrement à l’abri de l’impôt canadien. Les revenus, les dividendes et les gains en capital s’accumulent dans le CELI en franchise d’impôt, et vos retraits ne sont pas considérés comme des revenus imposables. Aucun autre régime enregistré n’offre de tels avantages fiscaux.

Puisque les revenus et les retraits ne sont pas considérés comme des revenus aux fins de l’impôt, ils n’ont aucune incidence sur votre admissibilité à la Sécurité de la vieillesse ou à toute autre prestation fédérale fondée sur l’étude du revenu.

Tout le monde dispose des mêmes droits de cotisation. Vous n’avez pas besoin de gagner un revenu pour accumuler des droits de cotisation. Donc, si vous êtes à la retraite ou vous ne travaillez pas actuellement, vous pouvez tout de même cotiser à un CELI.

Vous pouvez retirer des fonds quand vous le voulez et pour n’importe quelle raison. Cette souplesse fait du CELI un compte à usage général très utile pour divers objectifs d’épargne et de placement à court et à long terme. Vous pouvez utiliser le CELI pour faire fructifier votre épargne-retraite ou pour démarrer une entreprise. Vous pouvez également utiliser un CELI pour constituer un fonds d’urgence ou épargner en vue d’un achat important, comme une maison, une nouvelle voiture ou des vacances.

Aucune limite d’âge pour les cotisations versées au CELI

Tant que vous êtes admissible, vous pouvez cotiser chaque année à votre CELI pendant aussi longtemps que vous le souhaitez. De plus, vous pouvez conserver votre CELI aussi longtemps que vous le voulez — il n’existe aucune exigence de retrait d’actifs ou de fermeture du compte à partir d’un âge précis (contrairement au REER). Toutes ces caractéristiques font du CELI un complément précieux à votre REER ou à votre fonds enregistré de revenu de retraite (FERR).

Choix des placements dans un CELI

Le choix des placements est un autre avantage important du CELI. Avec un CELI autogéré, vous avez tout le contrôle. Vous pouvez détenir de nombreux types de placements admissibles dans votre CELI et profiter d’une répartition de l’actif qui convient à vos objectifs, à votre horizon de placement et à votre tolérance au risque.

En règle générale, les types de placements autorisés dans un CELI sont les mêmes que ceux autorisés dans un régime enregistré d’épargne-retraite (REER). Ces placements admissibles comprennent les suivants :

- Des titres comme les actions et les fonds négociés en bourse (FNB) cotés à une bourse de valeurs désignée

- Des obligations

- Des fonds communs de placement

- Des certificats de placement garanti (CPG);

- Des liquidités

Vous vous demandez si vous pouvez détenir des actions américaines dans votre CELI? La réponse est oui, pourvu que l’action (ou le FNB) soit cotée à ce que l’ARC considère une bourse de valeurs désignée. Au fait, vous pouvez détenir des actions ou des FNB qui sont cotés à plusieurs bourses en Europe, en Asie et ailleurs dans le monde.

Pour de plus amples renseignements sur les placements admissibles, visitez la section CELI du site Web de l’Agence du revenu du Canada.

Et si vous transférez des actifs d’une autre institution vers votre compte Qtrade, nous paierons vos frais de transfert à concurrence de 150 $. Faites le changement aujourd'hui.